无论是在金融市场还是宏观经济的新兴战略中,普遍存在VUCA特性。

VUCA就是volatility、uncertainty、complexity、ambiguity。在BTC每一段时期的行情走势里同样具有VUCA这样的特性。

所以永远都会有人在问BTC现在到底是抄底的机会,还是远没到下跌终点?

而思考的结果往往是,你前一秒的答案,后一秒又会被自己推翻。

导致它下跌的因素又那么多,恐慌情绪、美股、矿难、洗盘、企图低位吸筹......等等。

对很多正在做交易决策的人来说,他们越思考越看不懂最后,只能凭直觉行动。

那么,尤其在BTC冲上1万美元后,又迅速跌回7600位置的看似“底部”阶段,该怎么做决策?

对此,我们做了BTC/主流币/非主流币在回调幅度和时间方面的研究分析,简单来说,它可以帮你在一定程度上发现,所有币种每一次下跌后多久能够修复,以及需要多久...让你的心理预期从模糊变为明确。

或许还能帮助大家从更全面和完整的视角来了解整个行情趋势,更理性、客观地做出判断。

研究时间:BTC的波周期

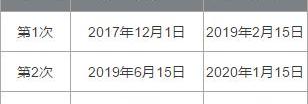

纵览BTC的历史行情数据,从2017年年末——2020年3月9日,一共有三次“大行情”,按照波浪理论可以理解为“涨-跌浪型”的3次循环,具体时间如下表所示:

研究:2022年美国加密诉讼数量增加40%,创历史新高:2月13日消息,根据hedgewithcrypto.com发布的最新研究,与加密货币经历的价格周期类似,美国每年提起的与加密货币相关的诉讼数量也存在波动。该研究指出,从2018年到2022年,加密诉讼增加了40%,但在高点之间有所下降。在所有年份中,2022年是美国诉讼数量最多的一年,共有41起。

在2022年的加密诉讼中,约有19起来自美国证券交易委员会(SEC)。多年来,与未注册服务和证券相关的诉讼是加密货币行业中最常见的,自2018年以来共计53起诉讼。自2018年以来,首次代币发行(IC0)欺诈占了12起诉讼,而盗窃或欺诈占了10起诉讼。(Bitcoin.com)[2023/2/13 12:03:51]

结合我们平台的BTC走势曲线来看,这三个下跌波浪非常清晰:

如果用波周期来表现这三段市场行情变动周期,第一段就属于较长期的基波,第二段则是主波,可能预示着行情主要走势,第三波波幅较小,很可能只是主波影响下的次波。在技术分析上也可以根据波周期理论,

Warp Finance已完成一项由独立安全研究员进行的审计:DeFi项目Warp Finance发推文宣布,已经完成了一项由独立安全研究员进行的审计。此前消息,Warp Finance平台宣布重启,已进行安全审计并修复闪电贷漏洞。[2021/1/19 16:28:49]

特别是波峰或波谷来观察市场变动的周期性。

本次则主要通过选取明显的波峰和波谷来观察BTC及其他币种的下跌幅度与时间。

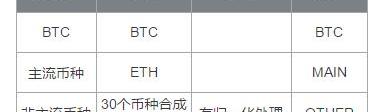

研究对象:BTC/主流币/非主流币

我们将研究对象分为三类资产:BTC/主流币/非主流币,其中主流币取ETH,非主流币是合成指数。

非主流币合成指数:指由随机抽取的30个币种合成,并且合成中做了归一化处理,将币种价格全部映射到区间,防止在等权重合成中价格高的币种影响指数整体的价格走向。合成非主流币种指数的30个币种要求在2017年3月15日至2020年3月9日有完整数据。

注:非主流币指数由以下30个币种合成

研究结论:BTC竟然回调幅度最小?

动态 | 印度马哈拉施特拉邦政府将再进行四项区块链相关的概念验证研究:据The Hindu消息,马哈拉施特拉邦政府日前宣布决定再进行四项概念验证(PoCs)研究,以证明区块链技术的可行性。此前,在器官移植、定量配给、数字认证和土地记录等领域的案例研究均已成功完成。官员们表示,新的研究将在文件管理、区域运输和健康相关记录等领域进行。 马哈拉施特拉邦政府已成立一个由27名成员组成的研究委员会,负责监督新的PoCs的进展,其成员包括税务局、林业、公共卫生及民政事务总署的官员。委员会的任务不仅包括确保研究按时完成,还需要确保将来在各个部门使用区块链技术。[2019/4/20]

研究过程主要靠人工与计算机模型来同时协作,这里简要概述一下。

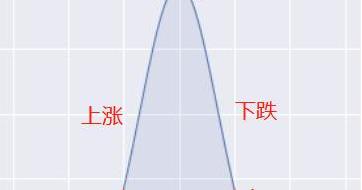

首先我们拿出不同波浪的历史数据,将一个上涨浪和一个下跌浪视作一个涨跌周期,然后记录完成一个上涨浪需要多少天多少个点、下跌浪又需要多少天多少个点。

计算过程其实并不复杂。

用下跌浪的点位幅度/上涨浪的点位幅度就是回调幅度,同样用下跌浪的天数/上涨浪的天数就是回调时间比例。

声音 | 高级研究员:美国SEC阻碍了区块链和加密货币的潜力:据Cointelegraph消息,4月11日,美国自由派智库“竞争企业研究所”高级研究员John Berlau在一篇报告中批评美国证券交易委员会(SEC)监管加密货币的做法。Berlau认为,区块链技术和加密货币是革命性的创新,其潜力已被“繁重的监管”所阻碍。政府对这些技术的打压,阻止了企业家尝试新的方法和应用。此外,其进一步指出,如果SEC认为加密货币是一种“有价证券”,则其审查或会威胁区块链技术的功能。SEC对加密货币的监管方式可能会损害散户投资者。[2019/4/12]

根据上图,我们可以列公式如下:

回调幅度=从点c运动到点b幅度/从点a运动到点c幅度

回调时间比例=c点至b点所需天数/a点至c点所需天数

综上,通过计算得出的结论是:

1.回调幅度方面:主流币和非主流币的回调幅度均大于BTC的回调幅度

大家可以理解为,当BTC、ETH和非主流币都下跌后,虽然各自的下跌幅度不同,但每个币种与自身下跌幅度进行对比时,ETH和非主流币回调得更多。

在实际操作中能进行指导的是,ETH和非主流币种下跌后涨回来的更多。

动态 | 有研究称流动性是衡量Token是否成功的重要指标:据cryptodaily消息,媒体机构Quartz最近发表了一篇文章,讨论了加密货币投资的秘诀。Quartz认为,成为一个成功的投资者的关键和真正的秘诀在于不保守秘密。这一主张背后的理由来自一种观点,即流动性是加密货币投资者取得成功的真正关键。Quartz表示,流动性是衡量Token是否成功的重要指标。根据美国国家经济研究局(National Bureau of Economic Research)的一份工作报告,流动性数据可以显示出投资者对某一特定企业及其加密货币的持续兴趣和潜在客户。另外,研究还发现当项目专注于信息披露、社区参与、承诺、领导、质量和清晰的计划几个方面时,流动性最具可行性。[2018/7/8]

回调幅度柱状图

横轴代表三个下跌波浪,纵轴代表波幅的倍数,我们先人工识别下跌浪的范围,然后用计算机找到这个范围的最高点和最低点就是下跌的开始时间和结束时间,把高点与低点的价格做差就是下跌浪的波幅,上涨浪的波幅计算同理。

不理解计算过程也没关系,只要记得纵轴数值越大,说明该币种的回调幅度越大。所以上图可以明显看出结论,在三段波浪中,就回调幅度来说:BTC<主流币<非主流币。

这里需要注意一点,BTC由于本身价格基数最大,下跌后的回调幅度不如其他币种其实在情理之中,市值越大的币种,上涨和下跌空间越稳定,所以非主流币种回调幅度会更大,市值小的币种就是更“生猛”和不成熟。

回调幅度BTC跑不过其他币种,那回调时间呢?

根据公式:回调时间比例=b点至c点所需天数/a点至c点所需天数,用三个分类的币得出了回调时间柱状图

横轴依旧是三个下跌波浪,纵轴则是下跌浪时间/上涨浪时间得出的倍数,所以纵轴的数值越大,说明需要的回调时间越长。

在回调时间方面,非主流币的回调时间占上涨时间的比例大于BTC回调时间比例,并且回调时间越短回调价格幅度越小。下跌后所需的回调时间:非主流>BTC>主流币,回调价格幅度:非主流>BTC>主流币。

每次涨跌,不同类型币种是否有时间先后顺序?

原始波浪回调数据统计表

注:表1中start为每次下跌的开始时间,end为每次下跌的结束时间,callback_range为每次回调价格幅度占上一浪比例,callback_time为每次回调耗时占上一浪的比例

由表1我们进一步得出结论:

在行情下跌启动时间方面,每次要么是BTC先进入下跌浪,要么就是ETH先进入下跌浪,非主流币在下跌时的反应总是滞后,同样,在下跌结束时间上,非主流币也滞后。

由BTC或ETH领跌,其他币种跟跌。

ETH偶尔会先于BTC完成下跌浪,止跌回升;并且ETH有逐渐先于BTC开始下跌浪的趋势。

在整体下跌浪的启动和结束时间先后顺序上,可以认为:ETH先于BTC先于非主流币。

放在实际操作中,可以进行指导的是:如果ETH开始下跌,可能其他币种都要开始下跌了,如果ETH停止下跌了,那么整个下跌趋势或进入收尾阶段。

不同涨跌周期同一币种的跌幅规律

同一币种在不同波动周期的跌幅与耗时成正比,同一币种通常耗时越多,回调的比例越大。

如下表所示:耗时占比0.44时,价格回调比例为0.53,耗时占比0.64时,价格回调比例为0.91,耗时占比0.88时,价格回调比例为1.36,随着耗时比例上升回调价格也更多,个别情况除外。

同一涨跌周期不同币种下跌幅度关系

由表1可知,同一波动周期内,非主流币往往能够用绝对数上更短的时间,向下回调最大的百分比价格幅度。

与不同涨跌周期幅度和时间对比,本次下跌是否完成?

以往大的下跌运动中,从价格来看BTC回调幅度都要超过0.6,ETH的回调幅度都要超过0.95,非主流币的回调幅度都要超过0.9。

从时间上来看,BTC回调耗时基本都要超过上涨浪耗时0.9,ETH耗时超过0.85,非主流币耗时超过1.3。

所以综上所述,无论是从上升浪的价格回调幅度还是耗时比例来讲,本次下跌均未结束,道阻且长啊。

若本次下跌未完成,还会下跌多少个点,下跌还会持续多久?

假设以上结论正确,根据表2可以推导出:

BTC上一波上涨耗时57天,按照以往回调要耗时至少0.9倍,可能本次回调要耗费51天,即持续到4月4日前后;价格下跌至少0.6倍,也就是2168点至8155点。

同理也可以计算出ETH和单个非主流币种的下跌持续时间和可能的目标价格。

原始波浪价格幅度与耗时表

本文从技术分析的角度,为大家提供了一个新的思路去判断市场处在哪个周期,主要三类币种在下跌后的回调幅度与时间,以及我们完全跟据历史数据与规律,计算出了BTC下跌持续的时间......但这仅仅作为其中一种参考,市场还充斥着我们无法精确计算的变数,比如全球疫情加剧后带来的恐慌情绪,全球可能颁布的刺激经济政策,假设经济衰退而导致的金融危机甚至经济危机,这些无人能预测。

在这里非小号也建议所有投资者,我们可以学会在万变中找到不变的应对方向:

在宏观层面上,主动且敏感地去感受一切的周期性变化,训练自己的直觉,机会往往是火中取栗;

在中观层面上,了解人性,市场的变动永远离不开人性;

在微观层面上,不断学习,精进自己,下跌的时候仍然有事可做,上涨了才能抓得住,积蓄力量吧。

郑重声明: 本文版权归原作者所有, 转载文章仅为传播更多信息之目的, 如作者信息标记有误, 请第一时间联系我们修改或删除, 多谢。