最近在推上和Space上和很多朋友讨论了LSD杠杆挖矿的问题,主要的问题在于:

杠杆Staking高收益的本质是什么?风险点在哪里?

杠杆Staking的高收益是否可持续?

关于杠杆Staking的合成方式可以参考CapitalismLab的文章。文章提到的循环贷在defisummer早期借贷负利率和Bendao借贷负利率的时候也普遍存在,本质上通过不同标的的存借利差进行套利。与传统金融中的国债逆回购非常相似

一种更简单的实现方式是:

1)Alice现在有10个ETH,AAVE以3%的利率借给Alice90个ETH。

Lido以太坊质押数量突破500万枚ETH,价值超80亿美元:金色财经报道,据 Lido 官方网站数据显示,通过该平台的以太坊质押量已经突破 500 万枚 ETH,截至目前达到 5,000,550 ETH,价值约合 8,090,663,184 美元,APR 为 4.9%,已支付奖励触及 224,738 ETH,约合 363,616,237 美元。在其他代币质押方面,Solana 当前质押总量为 2,364,169 SOL(约合 58,111,254 美元)、Polygon 为 65,588,684 MATIC(约合 76,738,760 美元)、Polkadot 为 2,568,097 DOT(约合 16,902,198 美元)。[2023/1/30 11:35:36]

2)Alice拿着100个ETH质押到了Lido,获得了100个stETH

以太坊基础设施开发公司:以太坊合并将彻底改变构建和访问以太坊的方式:金色财经消息,以太坊基础设施开发公司ConsenSys发推称,以太坊合并将彻底改变构建和访问以太坊的方式,以下是合并后的4个关键。

1.多元化和开放的股权证明将使网络参与民主化,并通过新机制、验证者和创新更公平地分配奖励。

2.能源效率改进网络达成共识的方法可确保以太坊能够在不损害地球的情况下可持续地支持下一代 Web3 创造者和开发者。

3.无缝过渡在以太坊上工作的开发人员可以高枕无忧,因为他们知道用于合并前后架构的通用 API 和以太坊执行客户端的重用,@HyperledgerBesu和 Geth,确保无缝过渡的不间断开发者体验。

4.超稳健货币 Merge 将带来更新的加密经济模型,减少以太币的发行,并为最终用户和 DeFi 行业提供更强大的安全保障。

合并后,比以往任何时候都更多的人将能够在 Web3 的基础上进行构建、访问和受益。这四大支柱支撑着我们对更自由、去中心化社会的承诺。[2022/4/19 14:32:35]

3)Alice的100个stETH成为AAVE的抵押物,AAVE上stETH的LTV为93%。

Ribbon拟提案决定空投事件退回以太坊处理方案 Divergence同意捐赠其种子轮RBN代币:10月10日消息,链上结构化产品RibbonFinance社区经理JulianKoh表示,将在几天内提出一项提案,以决定将如何处理空投事件退回的719ETH。JulianKoh同时还透露了应对此次事件其他行动,包括:在与Divergence交谈后,Divergence同意将其种子轮分配代币(约135万RBN)捐赠给可以帮助改善行业的组织;向Ribbon投资者发送邮件,要求在UTC时间5月17日16:00至5月22日23:59存款的投资人归还空投代币给RibbonDAO财政部。此前报道,DivergenceVentures分析师BridgetWaters在链上结构化产品RibbonFinance空投中获利700余枚ETH,并将获利归还RibbonDAO。[2021/10/10 20:18:35]

4)加入当前stETH-ETH的汇率为0.98,那么可借贷价值=91.14ETH,借贷是安全的5)Alice每年可以获得100*4.9%=4.9ETH的staking收益,同时需要支付90*3%=2.7ETH的利息,净收入2.1,折合年化11%。

Gemini联合创始人兄弟俩承认持有大量以太坊:加密交易所Gemini联合创始人Tyler Winklevoss和Cameron Winklevoss最近在接受采访时表示,他们也是以太坊的大型投资者。这对双胞胎表示,“几年前,我们共同努力购买了大量以太坊。这是一笔巨大的财富。”2013年,他们曾透露他们持有12万枚比特币,相当于当时流通中的比特币总量的1%。如果这对双胞胎兄弟在ETH的持有量与他们的比特币投资相当,他们可能会持有大约4%的流通中的以太坊。(The Daily HODL)[2020/5/25]

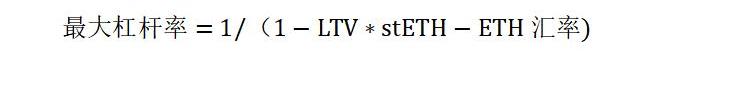

这种方式只是把繁琐的循环贷过程封装好,实际上第三方的收益聚合工具和AAVE都在这样做。同时这种借贷方式的杠杆率也不是没有上限的,我们可以得出最大杠杆率的公式。按照当前数据,最高杠杆率为13.6倍。

同时我们可以得出杠杆挖矿的收益公式:

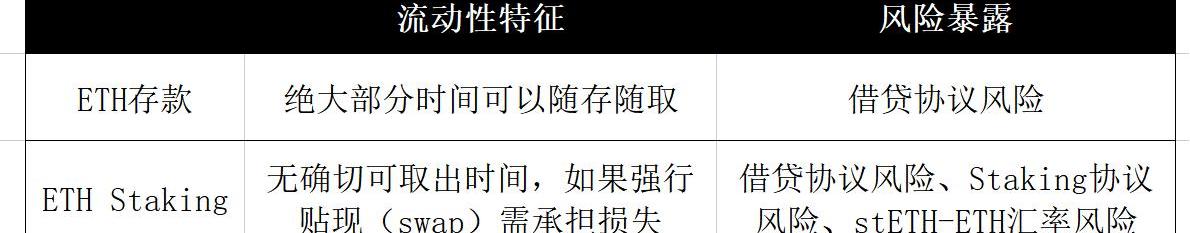

有了这两个公式以后ETH杠杆挖矿会变得非常易于理解。杠杆Staking的收益来源是Staking和ETH借贷的利差,而之所以存在利差,是因为两种类型的标的具备不同的风险特征和流动性特征:

可以看出,Staking和借贷的利差本质上就是流动性溢价和风险暴露溢价,选择Staking需要牺牲资产的流动性并且承担更大的损失。而之所以现在通过杠杆实现高达10%-20%的收益,主要是因为ETH上海升级的不确定性,不确定的时间越长,stETH的波动风险就越高。

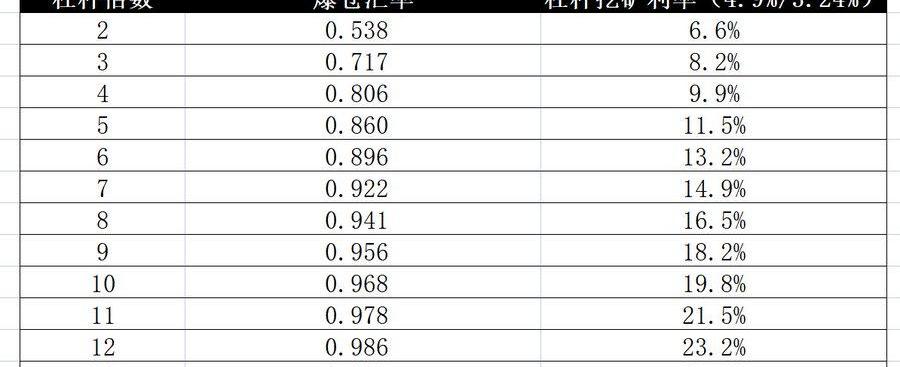

如下表所示,如果stETH的汇率保持在0.9以上,6倍以下的杠杆都是安全的,最高可以获得13.2%的利率。

理解了收入的来源,收益的可持续性也变得很好理解了。当前之所以能够存在这么高的利率,主要是因为上海升级的不确定性。Staking具备明确的解质押预期时间,定价会更透明,风险管理更加可控,一个必然的结果是ETH的S质押量继续上升,降低Staking收益,同时ETH的借贷需求上升,推高存款/借款利率。

所以ETH开放Staking赎回以后,一个高确定性的结果是利差缩小,最终形成平衡,杠杆Staking的收益回到一个合理区间。另一个高确定性的结果是借贷成为Staking的加杠杆方式之一,LSD的借贷市场变得更加繁荣,就像CapitalismLab文章中指出的一样,借贷成为LSD的隐藏赢家。

除了ETH以外,另外两个引起我们注意的市场是Cosmos和Cardano,它们都拥有超过40%的质押率和数十亿美元的质押资产。Cardano上构建类似产品时非常困难的,一是技术层面的开发难度,而是Cardano只有进入等待期没有解锁等待期,潜在的利差空间非常小。

而Cosmos不一样。Cosmos提供了20%+的质押利率,远远高于ETH。同时,Cosmos生态普遍拥有14-21天的解锁期,虽然不像ETH那么长,但也提供了一定的空间。Osmosis的质押产品也让我们看到了用户的流动性敏感程度。提供一个8%的活期借贷收益并以12%的利率把ATOM借给杠杆挖矿者,在产品上似乎是可行的。

当然,实际落地还涉及很多复杂的问题。不过一个比较确定的事情是:POS公链都需要LSD来提高资产效率和质押率,国债化又势必带来利差,利差又会为借贷提供新的市场空间,这对借贷协议来说非常重要,因为这是为数不多存在刚性需求并且能够带来真正协议收入的业务。

郑重声明: 本文版权归原作者所有, 转载文章仅为传播更多信息之目的, 如作者信息标记有误, 请第一时间联系我们修改或删除, 多谢。