6月19日,Solana生态借贷协议Solend创始人Rooter在社交媒体上发文称,某巨鲸在Solend上拥有价值1.7亿美元的SOL存款和价值1.08亿美元的Stablecoin债务头寸,鉴于其相对协议规模巨大的头寸金额清算可能带来的连锁反应,Rooter喊话希望巨鲸「尽快偿还头寸」

这个提案的意思是,大概就是为了防止自己被清算,而去短时间内去掌控鲸鱼的钱包,也就是说可以接管用户的资产。

随后,让人意想不到的是,「去中心化金融协议」Solend提出了一项惊人的「去中心化治理提案」:授予SolendLabs紧急权力暂时接管鲸鱼的账户,以帮助其完成场外人工清算,强硬的举措让社区瞬间炸了锅。Solend针对该提案,自能自圆其说:如果巨鲸被清算,它将以未偿借款的20%为上限进行部分清算。在Solend上大多数的清算人都是DEX流动性机器人,大规模的抛售会进一步降低SOL价格,并造成连锁清算,最终,协议的流动性枯竭甚至会导致坏账。

数据:每日活跃比特币地址连续5天保持在100万以上:11月4日消息,据Santiment数据显示,BTC网络上每日活跃比特币地址连续5天保持在100万以上的水平,此外,比特币网络整体的其他指标均呈现领先水平,包括闪电网络在过几天也显示出持续增长。在2021年前十个月,该网络增加了近92000个节点。[2021/11/4 21:24:55]

我来说下我的看法

Solend的问题在于坏了规矩,或者说,撕下了“DAO治理”的皇帝新衣。理想中的DAO治理,能够对项目发展起到纠偏作用,但现实中的DAO治理却成了“合法化决策”的一道象征性程序,明面上的中心化独裁让人不爽,但是伪装成民主的独裁更让人恶心!

说一下DAO治理那些破事

1/“DeFi+DAO”,在过去和现在几乎成了一个标配,过去我一直不理解,Sushi等治理代币有什么价值?有朋友给我说,你傻呀,治理代币才值几个钱,TVL有多少,用一点治理的小钱就可以发起有自己有利的提案,去“合法”抢夺大钱,不香吗?

波场TRON转账数突破6.5亿,每日新增转账数超300万:2021年4月28日,据TRONSCAN最新数据显示,波场TRON累计转账数达到651,427,196,突破6.5亿。目前,波场TRON平均每日新增转账数超300万,波场TRON各项数据一直稳中前进,波场TRON生态逐渐强大的同时,也将迎来更多交易量。[2021/4/28 21:07:28]

2/Solend就用几十万美金的治理代币决定了仅2亿美元资产的去留处置;在a16z的选票支持下,100万枚UNI捐给了DeFi教育基金,抛售获利顺千万刀,后来该组织被质疑实际上是a16z出于自身利益而推动成立的游说基金。

3/Sushiswap的问题就更大。比如,融资提案事件以及团队内讧。此前,Venus社区一项治理提案在获得多数票通过后,被Venus社区官方地址通过安全措施「一键取消」,也属于离谱系列。

BitSG币星杠杆ETF每日行情播报:截至6月9日10:00(GMT+8),杠杆ETF专区

BTC3S/USDT当前净值0.192美元,涨幅0.15%;

HT3L/USDT当前净值0.132美元,涨幅2.39%;

OKB3L/USDT当前净值0.138美元,涨幅1.38%;

ETC3L/USDT当前净值0.337美元,涨幅2.96%;

XRP3L/USDT当前净值0.297美元,涨幅1.36%;

BSV3S/USDT当前净值0.116美元,涨幅2.46%;

EOS3S/USDT当前净值1.026美元,涨幅2.75%。

ETF全称为Exchange Traded Fund,目前BitSG币星已经上线BTC、ETH、EOS、XRP、BCH、BSV、LTC、ETC等多个币种。[2020/6/9]

4/最容易产生治理攻击的还是借贷协议,比如发起投票,将某流动性低或者说高度控盘的资产添加为抵押物,那么“大庄”就有了链上提款机,可以把流动性差的资产置换成流动性强的资金,比如USDT,如果抵押率再高一点,那么就产生极大的系统性风险。比如,之前XVS的抵押率80%,就被利用,产生了2亿美元坏账。

分析 | 尽管BSV每日处理交易数超过BTC,但并不能准确体现其效用:BSV今日在推特上表示,根据Coin.Dance的统计数据,BSV目前每日处理的交易数已经超过BTC。尽管BSV支持者们认为该统计数据明确表明了BSV项目的效用。然而,在深入研究这一巨大交易量背后缘由后就会发现,仅仅靠数量并不能说明全部问题。BitInfoCharts中的数据显示了每个网络上处理交易的平均值。BTC交易的平均规模约为2.57 BTC,截至发稿时约为20500美元。相比之下,BSV的这个数字是1.67 BSV,即248.54美元。显然,BTC比BSV更能促进价值的转移。大量BSV交易仍然是名为“Weather SV”的应用程序生成,这或许可以解释为什么BSV平均交易额要低得多。有趣的是,另一项服务现在也添加了大量交易到BSV区块链。该应用名为Preev,允许用户查看上传到区块链的BSV兑换利率。与Weather SV一样,它将“交易”添加到BSV区块链,即使实际上没有进行任何加密货币的交易。注:CoinMetrics曾发布报告称,截至2019年7月14日,BSV网络中94%以上的活动来自一款名为WeatherSV的天气应用。(BeInCrypto)[2020/1/11]

巨鲸被清算会发生什么问题?

抵押品贬值到一定程度,就将其卖出用来偿还借款,这会有什么问题?

Solend表示,如果SOL跌至22.30,巨鲸帐户会开始清算高达20%的借款(约2100万美元)。但由于清算者通常是在去中心化交易所上出售,市场很难吸收这种量体的影响。在极端状况下,Solend可能会出现无法偿还的坏帐,甚至对Solana网路带来影响;在清算者特别活跃的状况下,一直向网路发送清算功能,也会促使Solana当机。用户在担忧风险的情况下,将流动性抽出,主要流动性池USDC和USDT利用率达到100%(稳定币全部被借出去);这会让以USDC或USDT为抵押做借贷的仓位,无法被平仓。

Solend:没有完美的解法

Solend表示,此巨鲸用户的最后一次链上活动为12天前,他们已经尝试发送讯息联系对方,但并未得到回应。目前已竭尽所能做出对应,像是将USDC和USDT的动态借款利率调到最高,并与做市商联系寻求顺利平仓的方式,像是场外交易、DEX与对冲等。但这些手段可能还是难以避免影响。

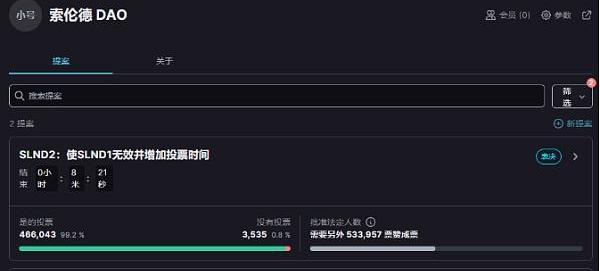

于是,官方做出取舍。他们提出一项治理提案,将占借款总额20%以上的大型鲸鱼制定特殊的保证金要求,提升至35%的特殊清算门槛。并且将授予Solend紧急权力接管巨鲸的帐户,以便进行场外交易。

尽管这项决议通过后,等同于剥夺该用户的金融自主权利,但官方认为这是为了整体用户、协议与Solana网路的安全所为,并没有完美的解法。最终结果为通过,也引起中心化的讨论,参与Solend治理的代币持有者中,有97.5%投下了赞成票。

结论:

首先从本文可以看到这次的整个事件,跟SOL没有关系,而是Solana生态借贷协议Solend引发的事情,不过Solend公然提案强行接管用户的资产违背契约精神,在区块链世界中也能看到“打土豪分田地”,没有金刚钻别揽瓷器活,行情好,以高TVL为骄傲,也不考虑协议本身承受能力。一个所谓的「DeFi」协议,提议接管用户的账户自救?你们就救活自己,还有人和你们玩吗?不如你提案退出市场。

通过Solend这件事同时也反馈出主流DAO模式的重大治理问题

?1、一项提案究竟是怎么制定出台的?是否反映社区民意?透明性如何?

?2、参与投票所有地址的票权:如果还依照代币多的权重就大,这就是中心化治理模式。好的DAO不应该是捕鲸高手,而应该御敌于国门之外。

?3、提案内容的实施追踪。

这些都是我们应该深究的问题

我会持续更新我看好的项目或者是看好的板块市场最新消息,大家感兴趣可以点个关注获取最新币圈资讯。

来源:金色财经

郑重声明: 本文版权归原作者所有, 转载文章仅为传播更多信息之目的, 如作者信息标记有误, 请第一时间联系我们修改或删除, 多谢。