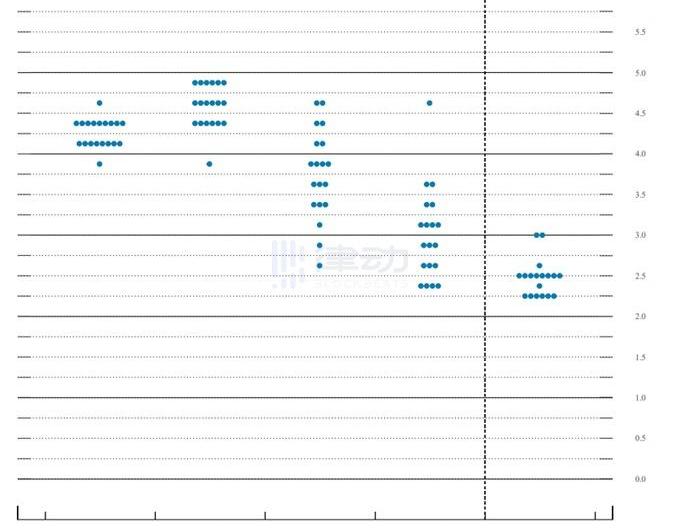

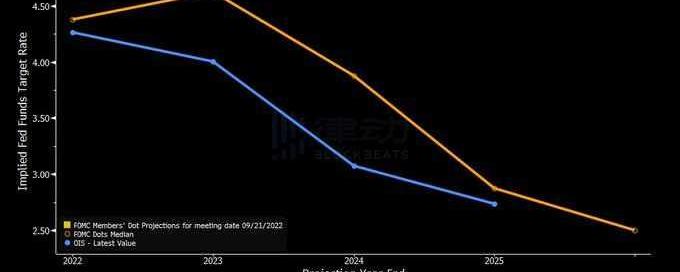

这次美联储FOMC会议很有趣。一如既往,真正的「魔鬼」隐藏在细节中,让我们来看看一些最有趣的细微差别和市场影响。「相信我,我们的紧缩政策足以将通胀率降至2%」,这就是鲍威尔结束新闻发布会时说的话,所释放出的强烈信息反映在了更新的点图中。有趣的是,12/19的FOMC参与者预计到2023年12月联邦基金利率将在4.50-5.00%之间。尽管点图的预测能力很差,但它的信号效果很明显——美联储已准备好让紧缩的环境保持很长时间。

比特币全网未确认交易数量为5891笔:金色财经报道,据BTC.com数据显示,目前比特币全网未确认交易数量为5891笔,全网算力为249.11 EH/s,24小时交易速率为3.03 交易/s,目前全网难度为36.95 T,预测下次难度下调6.93%至34.39 T,距离调整还剩2天11小时。[2022/12/4 21:20:37]

那市场对如此激进的点阵图是否买单呢?答案是,一般般。OIS市场以4.6%的类似终端利率定价,但确实很难相信美联储可以在2年时间里将利率保持在4%以上。数据>点图。

HashKey Group 获香港证监会发放的运营虚拟资产交易平台的牌照:11月10日消息,HashKey Group 旗下公司 Hash Blockchain Limited(HBL)已获香港证监会发放的牌照,批准其通过第一类(证券交易)及第七类(提供自动化交易服务)牌照运营虚拟资产交易平台,为专业投资者提供服务。

据悉,HBL 旗下机构级虚拟资产交易平台 HashKey PRO 将为专业投资者提供比特币、以太坊等加密货币,以及稳定币、证券型代币及其他创新资产等自动化交易服务,其持有的客户资产由持有香港信托或公司服务提供商(TCSP)牌照的 HashKey Custody Services Limited 托管。

此前,HashKey Group 已获香港证监会及日本金融厅发放的虚拟资产运营牌照,也获得了新加坡金融管理局基于支付服务法下豁免的运营资格。(hashkey.com)[2022/11/10 12:42:27]

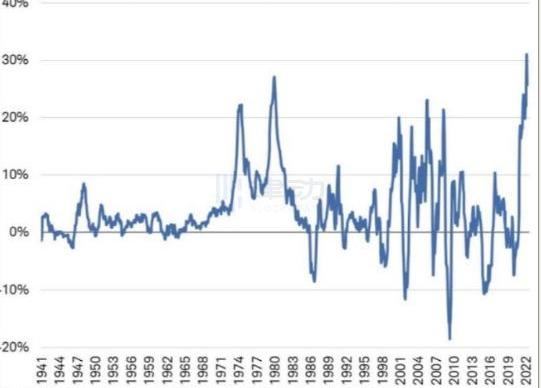

鲍威尔在会议上多次提到70年代后期:在与通胀作斗争的同时过早放松货币政策可能会产生不良后果。核心PCE基本没有呈现出直线下降的趋势,更不用说暂停收紧政策了,「我们会一直坚持,直到工作完成」。

数据:Celsius资金损失前十名的用户累计损失超2.2亿美元:金色财经报道,加密借贷平台Celsius Network的用户损失查询网站显示,用户Jacob Benjamin Fite损失逾4000万美元,排名第一,前十名个人的损失均超过1200万美元,总计损失超2.2亿美元。[2022/10/11 10:30:44]

鲍威尔提到的「必需品」通胀似乎也有相关性,好似只要它还存在,低收入者就会利用仍然紧张的劳动力市场,去要求进一步增加自己的工资。毕竟在消费支出方面,低收入者代表了一个重要的群体。

印度人口第二大邦将采取区块链技术对房产进行电子验证:9月7日消息,印度马哈拉施特拉邦政府正在采用区块链技术确保与新购买的房产相关数据的机密性,以促进消费者的信任并增加对新购买房产的电子登记。

负责房产登记的司法部监察长Shravan Hardikar表示,将采用区块链技术,以避免复制真实的协议文件。Hardikar表示,这将保护购房者和贷款人的利益。此外,政府还在考虑在登记时消除公证人的必要性。

此前8月,马哈拉施特拉邦技能发展委员会(MSBSD)通 LegitDoc平台,分发了大约100,000个基于Polygon(MATIC)区块链的经过验证的数字证书,以提供最大程度的数据保护、隐私、开放和成本节约。(Finbold.com)[2022/9/8 13:15:05]

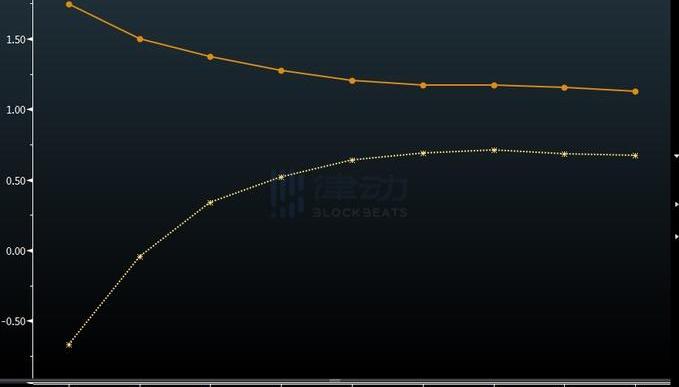

总而言之,这是对杰克逊霍尔演讲的又一次重申:美联储将坚持下去,直到工作完成,他们明白痛苦对于降低通胀来说是必要的。但CPI如果无法降低,将在未来产生更多代价。换句话说,美联储不反转了。在我们转向市场影响之前,我发现有趣的是,鲍威尔完全不考虑兜售房贷证券。低概率、高影响的事件:它会「帮助」美联储进一步削弱房地产市场,但也可能在市场上引发意外。所以暂时不提它了。转向市场,让我们先看看债券。实际收益率基本没有变化,但鲍威尔会很高兴地注意到今天的整个实际收益率曲线远高于0%——紧缩政策还有条件持续更长的时间。而这在3个月前并非如此。

债券市场的高实际收益率不一定就利好风险资产。但如果实际增长也在放缓,它们就会成为一体——这正是现在正在发生的事情。美联储收紧的力度越大,对未来增长造成的长期损害就越大。最清晰的表达是收益率曲线的斜率,它又一次开始急剧变平。美国2s10sOIS曲线以负90个基点交易,美联储政策越猛,反转的就越多。

对于长期债券来说,我们正处于一个非常有趣的时刻,因为现在额外的前端收紧可能会导致长期债券收益率下降,正如我们今天所看到的那样。与前端利率水平相比,对长期名义增长的损害可能成为30年期债券更相关的驱动力。

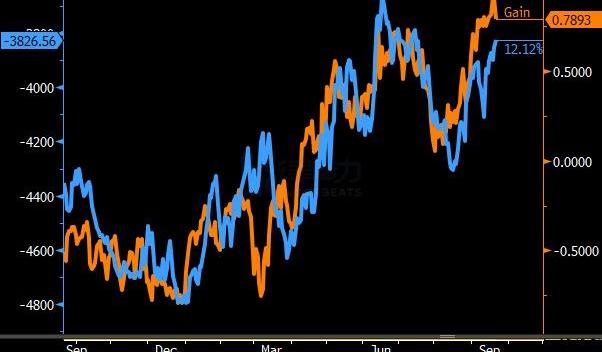

总体而言,就风险资产而言,情况很简单:如果它们上涨,金融环境就会放松,而美联储不喜欢这样。此外,我们可以简单地绘制一个5年期债券实际利率与SPX的比较图,你看到这个明显的差距了吗?

即使没有下调收益或假设更大的风险溢价,风险资产在这里似乎也不是一个很好的投资机会。我的BaseCase是,SPX将重新测试2022年的低点。那贵金属呢?当囤积形式的美元现金名义上支付4%以上的实际利率时,也可能是正的实际利率,另类和无息形式的货币往往会被降级。也就是说,对黄金不利。原地址

郑重声明: 本文版权归原作者所有, 转载文章仅为传播更多信息之目的, 如作者信息标记有误, 请第一时间联系我们修改或删除, 多谢。