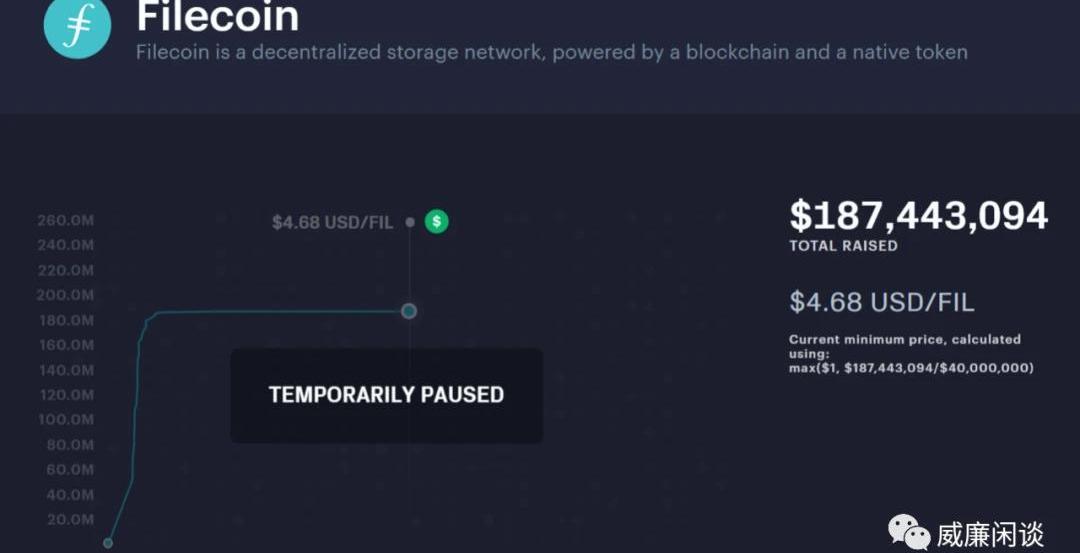

编者按:本文来自威廉闲谈,作者:陳威廉,Odaily星球日报经授权转载。很多人希望给加密货币一个“估值体系”,作为规模化机构化投资加密货币的理论依据。许多机构与职业投资者,对于加密货币持有一个比较谨慎的态度,原因也在于没法从专业角度去进行投资。最近Defi很热闹,以太坊天天拥堵,生态繁荣初显。但是,ETH就是不涨,这是为什么呢?公链被应用得多,生态繁荣,用户越来越多,这一切对公链代币的价格到底有没有意义?今天就聊聊这个话题,我们如何看待“已经不是空气”的公链,以及如何给他们做合理的估值?我们先聊聊以前人们是怎么给公链估值的。2018年之前,我们如何给公链估值?靠做梦。没错,也就是所谓的“市梦率”,你敢做多少亿的梦,市场或许就能给你多少亿的估值。毕竟大家都只是一份白皮书,估值啥呢?当年凭着一份白皮书融了十几个亿的Filecoin笑而不语...

BTC合约多空持仓人数比1.24 合约持仓总量为22.8亿美元:截至3月2日10:30,根据欧易OKEx交易大数据,BTC合约多空持仓人数比为1.24,市场做多人数占据优势;季度合约基差在600美元上方,永续合约资金费率为负,交割及永续合约持仓总量为22.8亿美元,总体多军占优;BTC交割及永续合约精英持仓方面,做多账户比为52%,精英账户多头持仓21.45%,精英账户多头占优,继续关注大户持仓变化。从期权合约数据来看,看涨/看跌主动买入量比为1.88,看涨/看跌主动卖出量比为2.03,主动看涨看跌卖出量占据优势。[2021/3/2 18:06:18]

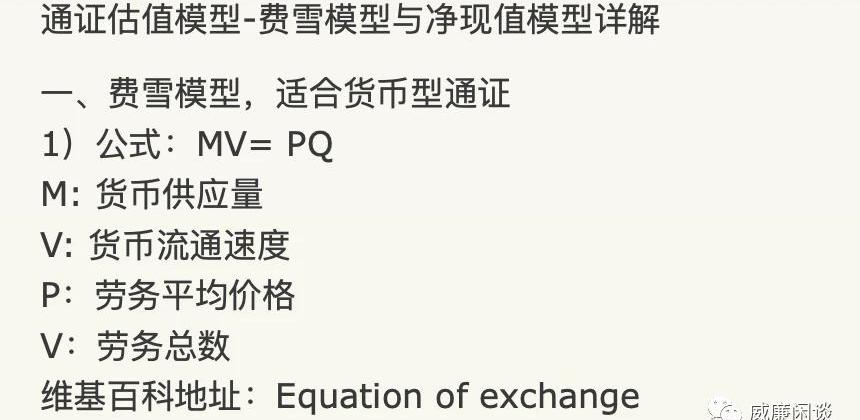

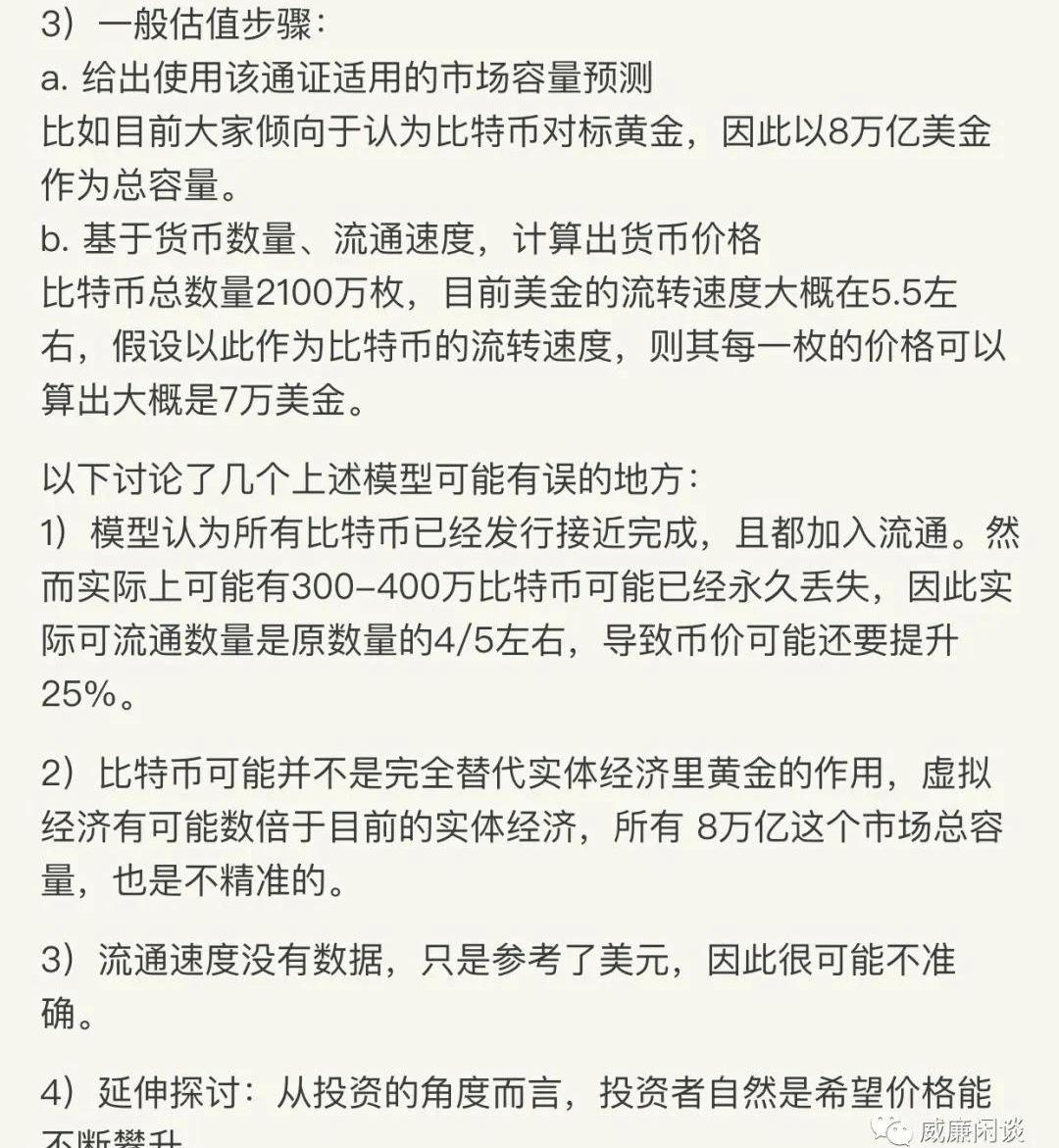

毕竟今时不同往日,Filecoin这种项目更难估值。只能说当所有人都看好这个方向、赛道和项目的时候,你别去参与是最好的,因为你也拿不到什么足够便宜的筹码。在2017年ICO浪潮之后,人们就开始逐渐清醒了一点,因为乱扔钱就能收回钱的时代过去了。2018年年初,比特币之外的加密货币,尤其是公链Token迎来了大爆发的几个月,这时候什么五花八门的估值模型都出来了。典型的有这么几个:一、费雪模型这个估值模型其实现在依然有很多人在提,不能说完全没有道理。

BTC合约多空持仓人数比0.75 精英账户空方稍有优势:截至10月30日10:30,根据OKEx交易大数据,BTC合约多空持仓人数比为0.75,市场做多人数稍减;季度合约基差250美元附近,永续合约资金费率为正,交割及永续合约持仓总量维持在10亿美元平台,短线多军实力较强势;BTC交割及永续合约精英持仓方面,做空账户比为57%占据优势,空头持仓比为18.87%占据优势,精英账户空方稍有优势,继续关注大户持仓变化。从期权合约数据来看,看涨/看跌主动买入量比为1.59,主动看涨量短线回升。[2020/10/30]

有篇分析文章写得不错,里面提到这种模型的估值方式:

BTC合约多空持仓人数比为1.08,市场多空人数偏向均衡:分析师表示,截至9月11日10:30,根据OKEx交易大数据,BTC合约多空持仓人数比为1.08,市场多空人数偏向均衡;季度合约基差和永续合约资金费率在0值附近浮动,交割及永续合约持仓总量维持8亿美元附近,多空双方继续万元关口拉锯;BTC交割及永续合约精英持仓方面,做空账户比为52.00%占据优势,多头持仓比为18.50%占据优势,精英账户多空双方出现分歧,继续关注大户持仓变化。从期权合约数据来看,看涨/看跌主动买入量比为0.89,看涨看跌量偏向均衡。[2020/9/11]

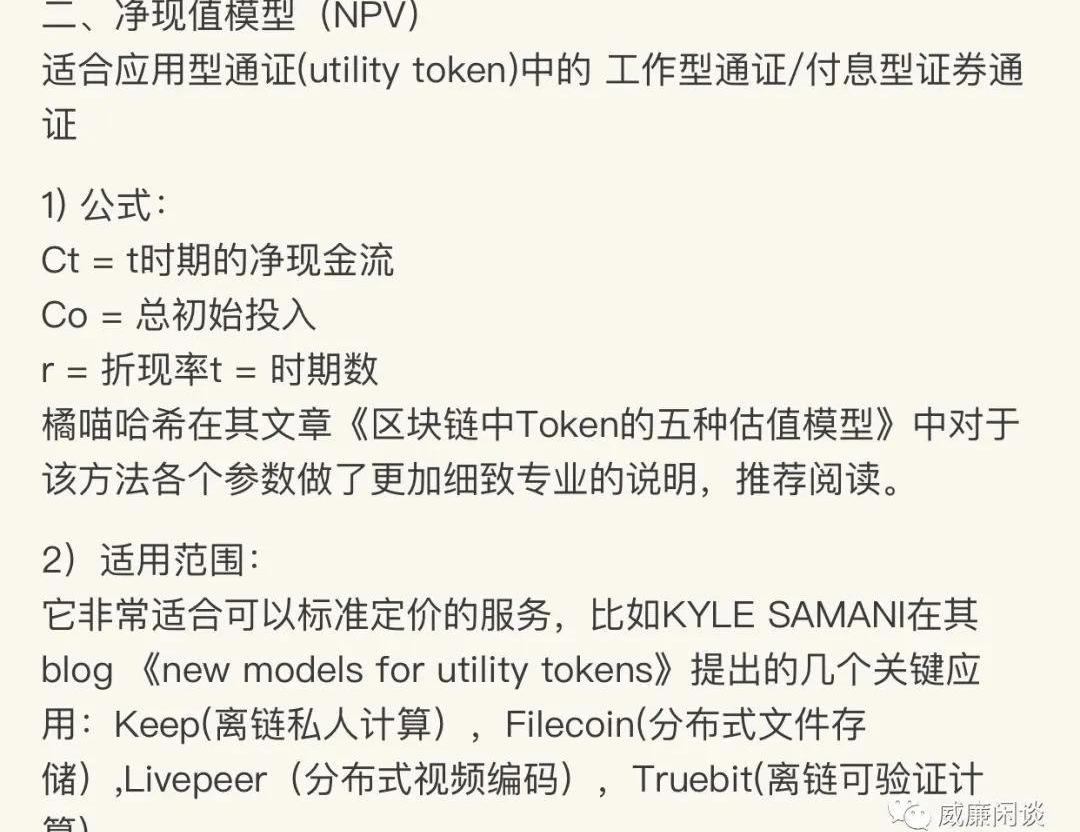

其实简单来说,费雪模型基于费雪方程式推导出来,费雪方程式最早是由美国经济学家欧文·费雪在《货币的购买力》一书中提出了,最早还是货币学理论。你可以简单通过这个估值模型去理解通证价值基础逻辑:如果流通量大,人们需要用到,那么它就有更大的价值。如果它不能保持高效流通,也就是说这个公链压根没人用,那么他就没有价值。这个估值模型值得参考。二、净现值模型依然还是分享同一篇文章里的内容:

BiKi合约行情播报:BTC多空持仓量占比为47%:53%:据BiKi合约官方数据,截至今日14:00(GMT+8),合约总持仓量多空持仓占比为46%:54%。BTC多空持仓占比为47%:53%;ETH为48%:52%;BCH为45%:55%;EOS为45%:55%;XRP为46%:54%;BSV为47%:53%;LTC为43%:57%。

BiKi现已支持全仓、逐仓模式,1-150倍杠杆。BiKi永续合约目前已上线止盈止损、闪电平仓、模拟合约等3大功能。[2020/7/20]

这个估值方式其实说白了就是“根据现金流估值”,也叫“净现值法”,是把项目在整个寿命期内的净现金流量按预定的目标收益率全部换算为等值的现值之和。净现值之和亦等于所有现金流入的现值与所有现金流出的现值的代数和。这个估值方式要求通证本身是能产生现金流的,不管是分红也好,利息也好,需要能够产生现金流才有得估。目前很多DeFi的Token其实已经可以尝试使用这个方式去估一估了。三、V/L模型估值这又是个什么模型?其实说白了,就是当你认可公链=生产关系的时候,那么你可以这么估值:

分析 | BTC合约多空持仓人数比1.6 市场看多人数仍占优势:截至11月20日10:30,根据OKEx合约大数据显示,目前BTC合约多空持仓人数比为1.6,季度合约基差66.38美元,永续合约基差-3.38美元;BTC合约持仓总量6,416,284张,24h交易量17,554,350张;主动买入量239,198张,主动卖出量271,918张;精英账户做多账户比53%,多头持仓比24.19%,做空账户比44%,空头持仓比18.71%。

分析师表示,BTC合约多空持仓人数比为1.6,散户看多人数仍占据优势,持仓总量方面小幅增长,季度合约基差缩小,主动交易量稍有增加,行情回落,对后市持偏空看法者逐步增加;BTC合约精英持仓方面,做多账户比与多头持仓比均稍占优势。[2019/11/20]

用这个估值方式的基本逻辑是:当一个公链的活跃地址数越多的时候,它的价值也就越大。四、其他估值方式还有一些提到的估值方式,也简单做一些分享,不过我觉得意义不大:

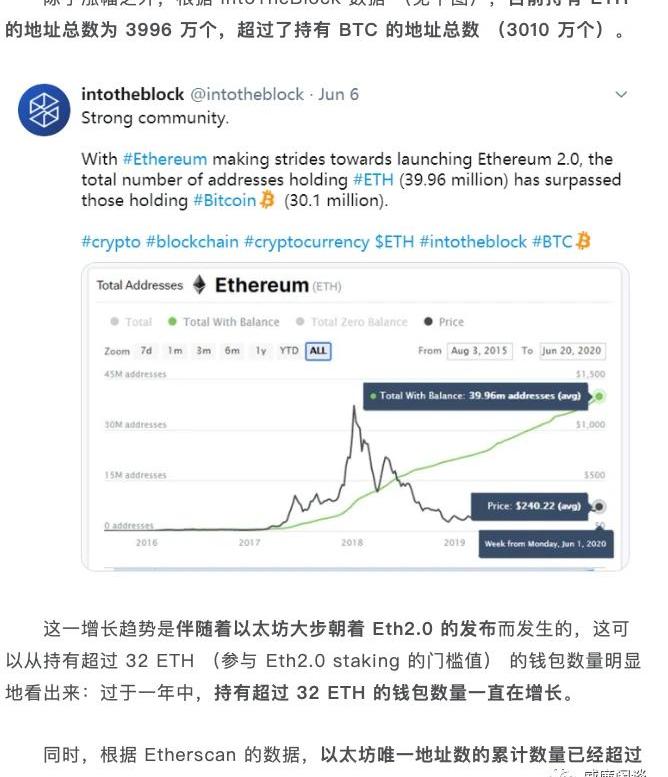

以上,就是我们在“懵懂期”对公链的估值方式。基本上还是按照其他领域对投资持仓的估值方式在币圈“复刻”了一份。没有很精确,当然,也没法很精确。那么今天的我们如何对公链进行估值呢?现在我们对公链的估值,前提是必须有完整的生态,有资本进驻,有足够多的用户和开发者,有足够强大的软件生态等。没有完整的生态,估值依然靠做梦和对比,没啥好估的。在生态强大的基础上,我们如何给公链估值呢?我觉得可以参考目前的手机操作系统,ios和Android。他们也同样是给生态提供了强大的系统基础,给了开发者和用户足够友好的环境,现在上面的生态价值加起来已经远远超过了生态本身的价值。用户需要的是ios和Android系统吗?不是的,用户需要的是微信、支付宝和抖音等等,这才是用户需要的。所以公链提供的是底层基础,然后如何能从这个生态中“赚取”价值,是这个公链代币价格的主要支撑。比如波场上面印多少USDT都不怎么会影响TRX价格,就是这个原因,因为波场并不能从这件事情上赚到什么收益。当年EOS的DAPP也是这个逻辑,dapp玩的风生水起,但是eos生态并不能仗着这个获得大量的新用户,形成用户粘性,从而赚取收益。ios生态繁荣,苹果就能借着IOS生态来大量卖手机,相辅相成。好了不吐槽了,总之就是这么个逻辑。当我们在讨论生态繁荣的时候,请注意这么一点:这个繁荣的生态是不是给这个公链带来了大量的活跃用户,并且用户有粘性有忠诚度,愿意给公链贡献价值?比如这么说吧,我相信每个使用过erc20代币的朋友,或多或少都有一个或多个以太坊地址,有IMtoken之类的钱包,钱包里多多少少都有那么几十块几百块的ETH吧?可别小瞧每个人这一点币,汇集起来的量可是很大的。

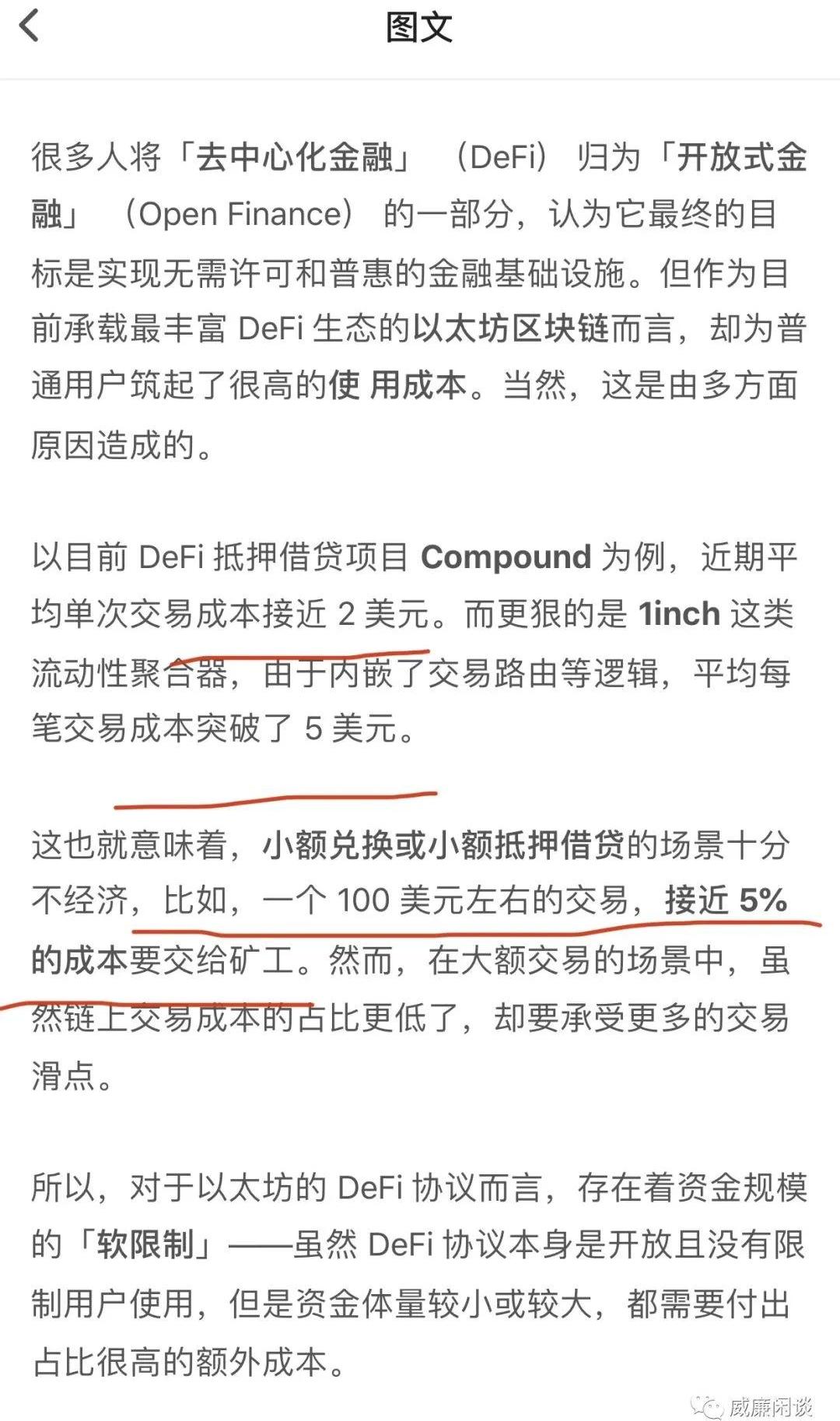

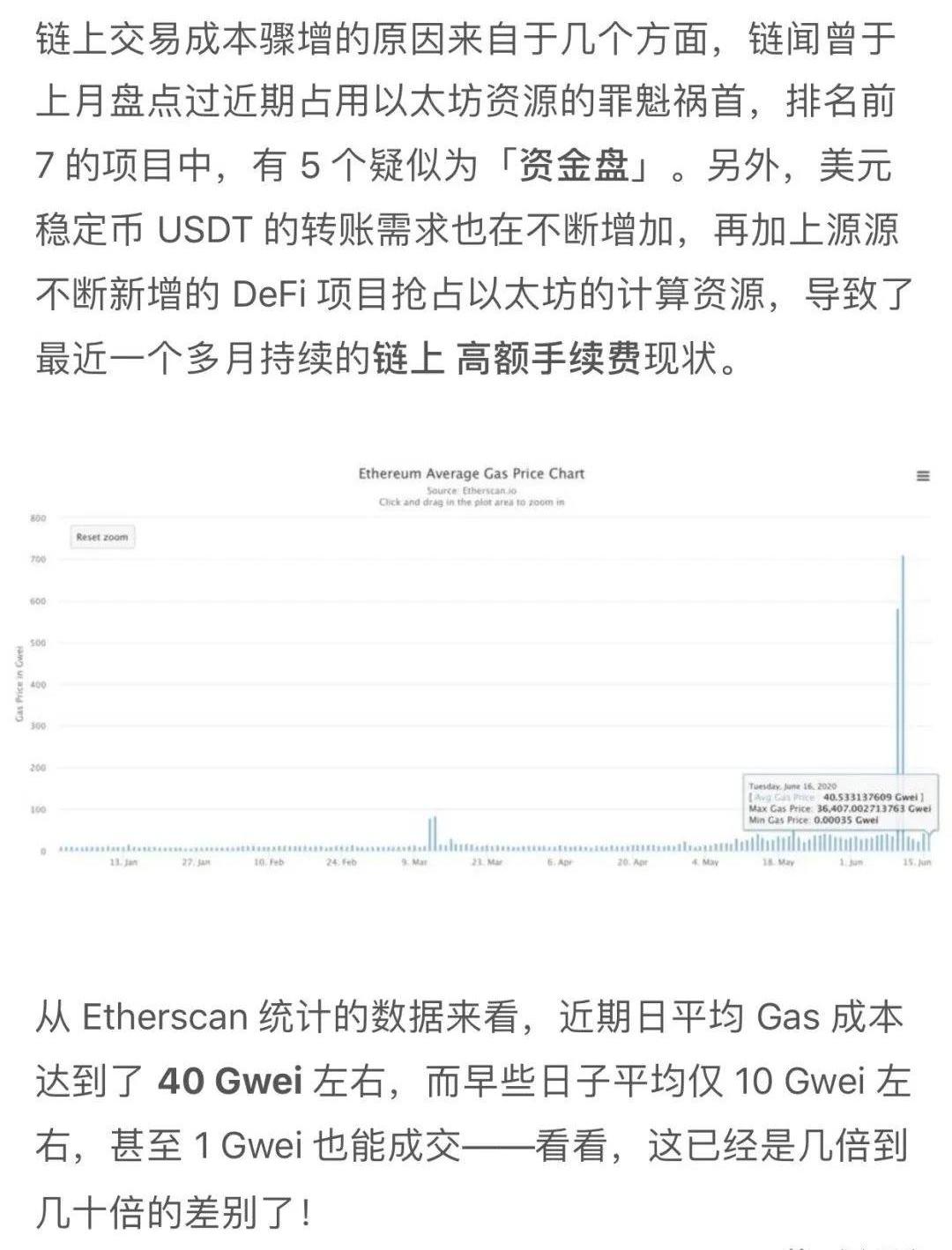

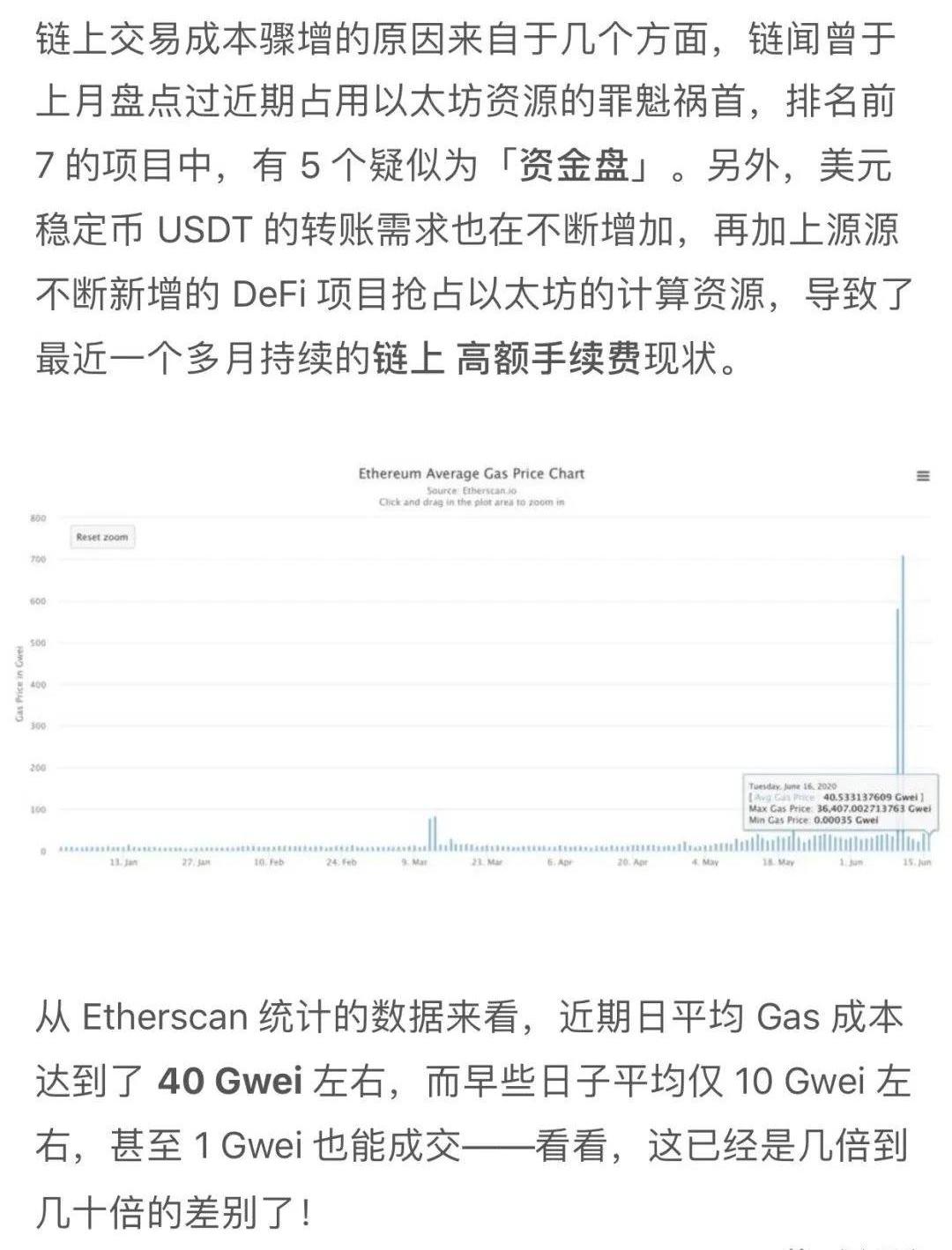

当然,这篇文章并不是要奶以太坊,反正按道理来讲以太坊这么成熟的生态,这些东西都已经体现在价格上了,觉得高估还是低估的还是各位自己去估一估。所以当我们去评估一个公链生态是不是对公链本身的代币有价值的话,还是要看进入这个生态是不是需要成为活跃用户,是不是需要持有这个代币,是不是能够持续保持竞争力。考虑好了这一点,就能通过用户量、流通量、生态价值等等去进行公链的估值了。当然,这一切的一切前提都是有生态,没有生态的公链还是按照“市梦率”去估吧。不过话说回来,市梦率也有分好梦和噩梦。比如最近如果哪个公链也强推了DeFi概念,把什么流动性挖矿啦借贷挖矿啦都给搬过去,搞得热热闹闹的,那这就是努力的公链,你去参与做梦,跑得快点说不定还有肉吃。毕竟现在以太坊是真的堵且贵,其他公链如果这时候都不趁着这个机会来做文章,那是真的太不努力了:

那些连最近热闹的概念都懒得去蹭热点的就是噩梦了,你就别去跟着做梦了,汤都没得喝。好了,以上就是今天要聊的内容了。目前加密货币生态还远说不上成熟,但是许多公链的确已经开始有了比较好的生态发展了,这是好事情,值得鼓励。很多公链开始蹭热点,其实也没啥,毕竟国产手机一开始不也天天抄iPhone么,国产电动车不也抄特斯拉么,这是正常的。但是如果只知道抄,不知道变通,不为生态做事而永远只想割一把的,大家还是敬而远之吧。技术不足可以补,人品不行可就补不了啦。

郑重声明: 本文版权归原作者所有, 转载文章仅为传播更多信息之目的, 如作者信息标记有误, 请第一时间联系我们修改或删除, 多谢。