文/KermanKohli,DeFiWeekly创始人;译/金色财经xiaozou

上周,我写了一篇关于不同加密业务的终生价值的文章:

那篇文章很受欢迎,所以我想我应该再写一篇文章,重点介绍下加密获客活动的成本状况,以及如何重新定义或以不同方式进行获客成本的思考。

先来简单做下背景介绍,Arbitrum是一个旨在通过零知识扩展技术为以太坊提供扩展解决方案的项目。他们不久前宣布将进行一场获客活动,以激励用户使用他们的网络,而非其他基于状态的执行网络。

他们还宣布了空投细节和空投标准。

应用的标准总结如下:

合格条件:

在ArbitrumOne上赚取积分:

桥接资金到ArbitrumOne

在2个不同月份均有交易

在6个不同月份均有交易

在9个月期间有过交易

进行过4笔以上交易或与4个以上不同智能合约进行过交互

进行过10笔以上交易或与10个以上不同智能合约进行过交互

进行过25笔以上交易或与25个以上不同智能合约进行过交互

进行过100笔以上交易或与100个以上不同智能合约进行过交互

历史总交易额超1万美元

历史总交易额超5万美元

历史总交易额超25万美元

桥接到ArbitrumOne的资产超1万美元

桥接到ArbitrumOne的资产超5万美元

桥接到ArbitrumOne的资产超25万美元

在ArbitrumNova上赚取积分:

桥接资金到ArbitrumNova

进行过3笔以上交易

进行过5笔以上交易

进行过10笔以上交易

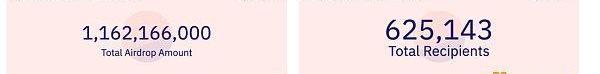

与以前的空投不同,Arbitrum使用了更多的标准进行了精确衡量。然而,最终的结果并不一定称心如意。假设下面的Dune仪表盘数据是正确的,ArbitrumDAO为他们获取的每位用户各支付了2900美元——这还是较低值。得出这一数字结果的计算过程相当简单:

/

=1,162,166,000*1.56/625,143

=$2,900/每人

这个数字已经相当高了。然而,我们还要挖掘更多的细微差别。只知道获客数量是不够的,还要知道留存数量,并据此重新计算成本。让我们看下用户留存数据,重新思考相关数字。

根据上述数据,我们知道有将近60%的用户根本没有留存。如果我们重新进行获客成本计算,这次我们会得到新的结果:

/

=(1,162,166,000*1.56)/(625,143*0.4)

=$7249/每人

我们的获客成本实际上翻了一番,因为留存率非常低!这还不算太较真,还没有把那些部分售出或甚至没有认领空投的客户算进去。如果我们仅根据持有和积累代币的用户数量重新计算这一数字,我们得到的结果如下:

/

=(1,162,166,000*1.56)/(52,802+9,618)

=$29044/每人

正如你所看到的,这些绝对是需要考虑的巨大成本。此外,这还不是现金支付,而是股权,价值可能更高,但也不排除稀释性的可能。

深层思考

想想要花费2千到2万美元才能获取一位加密用户,还是相当令人难以置信的。你可能会认为加密货币领域会有更加有效的营销活动。那么,Arbitrum为什么要这么做呢?他们并不是没有意识到成本问题。

CryptoTwitter上的大多数人都知道,鉴于Optimism/Polygon的相对估值,该网络将以接近100亿美元的完全稀释估值发布。简单来说是因为炒作和流动性——这两者是齐头并进的。如果你能让一群“人”使用你的网络,你的网络数据看起来很棒,便会吸引投资者,于是会为你的网络创造必要的买方流动性。如果你想出售代币来资助运营,流动性也是必不可少的。

我认为更核心的问题是,那些离开的用户和留存的用户质量如何?通过充分的链上分析和计算,你可以真正弄清楚用户的身份和价值。这里有一些简单的指标,可以告诉你关于钱包的大量信息:

·钱包年龄

·随时间推移的净值变化

·链上与链下使用活动

·为某项服务支付的费用

设想一下,通过这些数据,我们将能够进一步发现大多数被获取的钱包:

·钱包生成均不足6个月

·净资产不足100美元

·只有很少的链下活动

·向各种dApp/网络支付了近1美元的费用

你会意识到你在这次营销活动中为获客付出了过多的代价。大多数投资者和创始人都痴迷于用户数量,而实际上用户数量毫无意义。当然,你可以使用先进的sybil检测,但收益耕作者只会越来越聪明。工作证明或资本证明是唯一有意义的有效标准。面向网络新参与者免费空投的时代基本上就是无效的烧钱。

替代方案

那么什么才是更明智的选择?关于这个话题我可以长篇大论,但如果要进行总结,可以归为以下几点:

·明白你想要在你的业务中明确运行什么杠杆。

·确保你非常了解你理想中的链上用户是什么样的。

·制定一个符合数学机制的激励方案。你的获客成本和LTV应该是在各种活动中已知的迭代变量。

郑重声明: 本文版权归原作者所有, 转载文章仅为传播更多信息之目的, 如作者信息标记有误, 请第一时间联系我们修改或删除, 多谢。