作者:财主家的余粮来源:作者公号

过去一周时间,美联储资产负债表暴增3000亿美元。

我想起来一个广为流传的规则,“人数越多、越大张旗鼓,事儿越不重要”:

每次郑重其事、大张旗鼓,全体投票,要么是早就定好的事情,要么是无关紧要的事儿;

每次若无其事,二三人甚至一人独断专行,常常事关国家和民族的未来方向,重大无比。

对这种规则的“精髓”,美联储显然拿捏得十分到位。

要知道,自从美联储在2022年初装模作样地提出“缩表”,已经过去一年时间,这么久以来,美联储的资产负债表“缩减总规模”,仅为6200亿美元:

向全世界宣布要收钞票的时候,郑重其事,一年过去,收了6200亿美元;

高盛:美联储加息周期的结束可能无法刺激股市走高:金色财经报道,高盛集团首席美国股票策略师David Kostin表示,尽管本周可能标志着美联储加息周期的结束,这在历史上对股市是有利的,但本轮加息周期的结束可能与历史模式不同。估值上升通常会在加息周期结束时推动股市上涨,但标普500指数的市盈率已经远高于任何一次加息周期结束时的市盈率,除了2000年的那次,此后尽管美联储暂停加息,标普500指数仍下跌。[2023/5/1 14:37:33]

救助美国银行业印钞票的时候,若无其事,一周过去,爆印3000亿美元。

印钞之下,美国的银行业还有什么大问题么?

如果有,那一定还是印钞规模还不够大,不能够匹配银行债务及支出!

就在2009年美国金融危机救助时期,美国前财政部长蒂莫西-盖特纳,就公开说过这么一句话:“我希望在橱窗堆满了钱,多到足以与可能出现的债务相匹配”。

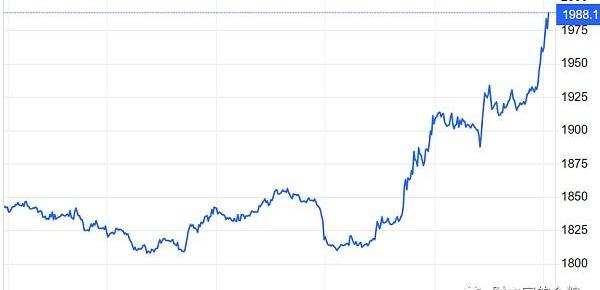

与美联储这种印钞的结果相对应的,是黄金价格在过去一周的暴涨。

美联储7月加息75个基点的概率为92.1%:6月20日消息,据CME“美联储观察”,美联储到7月份加息25个基点的概率为0%,加息50个基点的概率为7.9%,加息75个基点的概率为92.1%;到9月份累计加息25、50个基点的概率均为0%,累计加息100个基点的概率为5.1%,累计加息125个基点的概率为62.6%,累计加息150个基点的概率为32.2%。(金十)[2022/6/20 4:39:23]

?在美联储资产负债表规模确实暴增的情况下,很多人就认为,美联储这是又一次开闸放水,重启QE,从缩表激进转向扩表,各类风险资产的牛市又要来了……

这个嘛,还是要冷静一点儿的好。

该怎么说呢?

美联储印钞的确是印了,但是,你要认真掰扯下去呢,又与以前的QE印钞有所区别。

Gemini 创始人:美联储是比特币最大的助推器:在迈阿密举行的 2021 年比特币大会上,Gemini?创始人 Tyler 和?Cameron Winklevoss?表示,他们仍然是比特币持有者,并承诺至少持有至比特币价格达到 50 万美元。不过,他们认为到那时没有必要以法定货币出售任何代币,因为法币没有价值,两兄弟表示美元为“终极垃圾币”。

他们指出,比特币很容易出现这种上涨,因为它是黄金的更好版本,最终将达到市值远高于 10 万亿美元的贵金属,COVID-19 大流行和政府的行动是华尔街和其他机构进入比特币领域的主要原因,并表示美联储是比特币最大的助推器。[2021/6/5 23:14:11]

每个周四,美联储都会雷打不动地定期披露其截止当日的资产负债表变化,正是从其披露中,我们发现其开闸放水的“真相”。

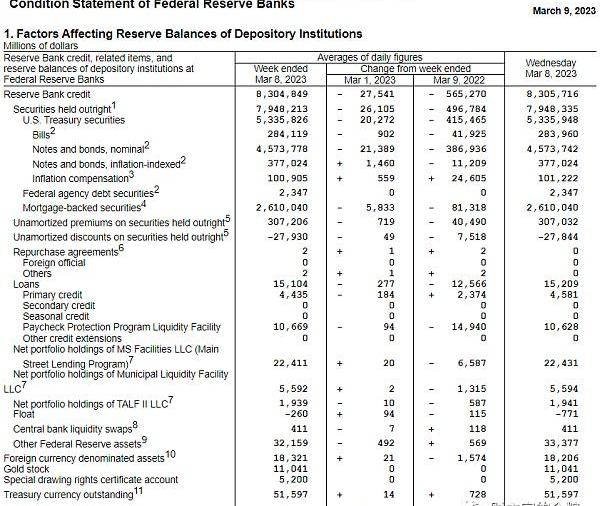

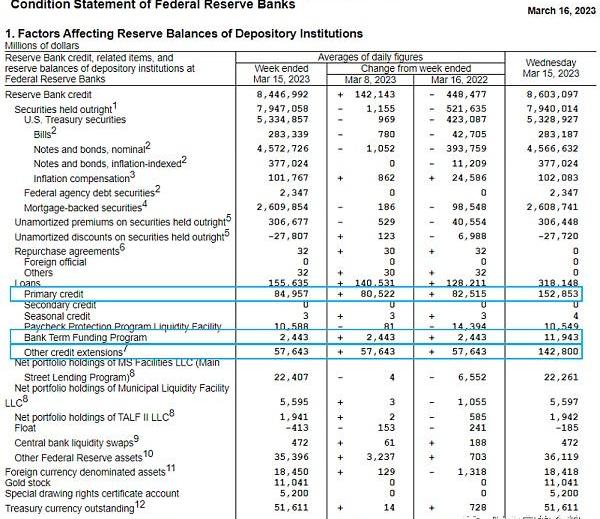

现在,我们不妨深入一点儿,详细对照一下美联储3月9日和3月16日公布的资产负债表,看看这一次,美联储到底是怎么“印钞”的。

《富爸爸,穷爸爸》作者:随着美联储印钞数万亿,比特币会变得越来越有价值:《富爸爸,穷爸爸》作者罗伯特·清崎(Robert Kiyosaki)刚刚发推称,比特币会是“最快的马”吗?当美联储实行负利率时,储户是最大的输家。中产阶级囤积黄金和白银,推动价格上涨。只有有钱的人才买得起比特币,有钱的人才会意识到,随着美联储印钞数万亿美元,比特币会变得越来越有价值。[2020/8/10]

表格来源:美联储

表格来源:美联储

根据两个表格的对比,过去一周中,美联储资产主要增加项包括三个方面。

独家 | 胡继晔:删除分红描述可能是在借鉴美联储最初成立时的做法:针对“Libra白皮书删除将利息用于分红给初期投资者的内容”一事,中国政法大学区块链金融法治研究中心主任胡继晔教授在接受金色财经采访时表示:Libra的行为可能是在借鉴美联储最初成立时的做法。美联储最初大概55%的股份是私人股份,日本央行大概45%的股份是私人股份,所以宋鸿兵在《货币战争》一书中就将美联储定位为私人银行。但实际上美联储和日本央行并非私人银行,而是都会给私人股东一个固定的、长期的定息,比如年利率6%,这就相当于私人股东投资央行的永续债,获得了一个长期的收益。

Libra白皮书删除有关分红的描述,我的猜测是想给投资人一个更长期的希望,Libra学习美联储和日本央行的做法,给予投资者一个长期的回报,但现在没有明确写出来,或许是要给投资者一个永续债,但至于什么时候给还不确定,因为Libra现在还处于投入期,前些年不会给到。

另外一个猜测是,之所以删掉这部分信息,是必须等到Libra将来有盈利后才会给到。让Libra的经营团队可以在最初阶段不必承受支付红利和债券利息的压力,从而得到更好的运转。[2019/12/13]

1)一级市场贷款:这个主要是指金融机构通过美联储贴现窗口借款获取的流动性,最新数据是1529亿美元,相比一周前的46亿美元,净增加1483亿美元,该部分贷款执行3个月期限的贴现率,期限90天,利率4.75%。

2)银行期限融资项目,这一项,是硅谷银行倒闭后美联储所设立的项目,目前,该条目贷款总规模仅为119亿美元,估计本周这个数据会增加一些,根据美联储对BTFP的说明,该项目贷款期为一年,利率4.69%。

3)其他信用支持,该项目主要是指美联储为FDIC存款保险额外提供的信用支持,上周规模为0,本周规模1428亿美元,全部是净增加——这个钱主要是为那些出问题的商业银行的储户存款保底的,额度不一定会使用多少。

除了这三项之外,美联储的其余项目,如原本一直持有到期的国债和MBS规模,其实都没有增加,甚至还出现了小规模的下降。

从这个意义上说,美联储现在的缩表进程并没有终止,你可以说它,一边收水,一边放水。

想起来小学不断演练的数学题,过了这么多年,终于懂得了老师当年的良苦用心。

不过,正如我前文所说,这一次的“扩表”,与以往的QE印钞,还是有所区别的。

无论是2008-2014年的QE和扩表,或是2019-2021年的无限QE和扩表,无论是购买长端国债和MBS,或是购买短期国债,美联储在购买资产之后,都一直持有该资产,不考虑期限问题。说白了,就是通过二级市场的购买,一方面压低了国债的利率,另一方面就是直接给市场送钱,整体增加了市场上流动资金的规模,所以就会出现资产价格普涨的情况。

然而,本次的“扩表”,不管是贴现窗口、BTFP或者是给FDIC提供的信用,本质上都是一种贷款,只有很短的期限,而且只是面对受困于流动性危机的商业银行,并不是针对二级市场的“直升机撒钱”,这种情况下,市场上的整体钞票规模不见得会增加。

为什么不见得会增加?是因为近期多家地区银行出现流动性危机,这可能使得,许多银行对于为企业和个人发放信贷,短期内持更加谨慎的态度,以免让自己也陷入流动性危机而破产,这种“安全第一”的思路,必然会抑制商业银行的信用派生,而没有这种信用派生,市场上广义货币的规模,不仅不会增加,甚至还可能减少。

实际上,2008年全球金融危机实施QE等非常规货币政策之前,除正常维持资产负债表的规模外,美联储的货币政策,一直都是利用贴现窗口对出现问题的商业银行实施救助。所以,这一次美联储的行动,某种程度上可以说是一次货币政策的“回归”。

对中国金融体系运行并不陌生的人,可以把这一次美联储“扩表”,看作与中国央行对商业银行的再贷款链条:

央行-商业银行--企业和个人。?

相比之下,2008年和2020年的QE,则是美联储直接上阵,向所有出售者购买国债、MBS,钱直接就流入到了商业银行、其他金融机构、企业和个人,雨露均沾,普天同庆,根本没有这么长的传导链条。

资料来源:澎湃新闻,《流动性经济学|最后的“清道夫”:美联储量化宽松政策简史》

不仅如此,在2008年和2020年开启的QE进程中,美联储一直同时执行0利率政策——在0利率政策之下,美国的十年期国债收益率降至历史低位,以此为锚的所有大类资产价格,都是一路飞涨,鸡犬升天。

当前阶段,美国联邦基金利率仍然高至4.5%,至少在短期之内,美联储似乎也不大可能将联邦基金利率重新降低至0,不管债市、股市还是房市,都受到了4.5%这个沉重的“地心引力”的挤压,普天同庆、鸡犬升天的“盛况”,大概率并不会出现。

?总之,过去一周美联储的印钞和扩表,与2008和2020年有那么一点点不同——

说它开闸放水,重启QE,是可以的;

说它没有放水,没有重启QE,也是可以的。

郑重声明: 本文版权归原作者所有, 转载文章仅为传播更多信息之目的, 如作者信息标记有误, 请第一时间联系我们修改或删除, 多谢。